炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

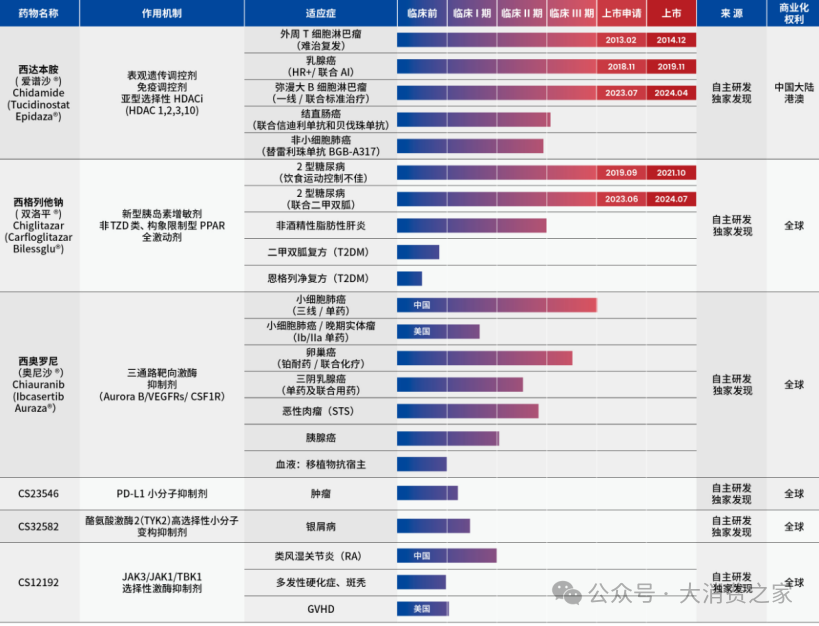

近日,微芯生物递交的用于治疗肿瘤的国家1类原创新药CS231295片临床试验申请(IND)获国家药品监督管理局药品审评中心受理。与此同时,西格列他钠治疗MASH的II期临床研究入选2024美国肝病年会口头报告。作为科创板上市的第一家生物医药公司,微芯生物近期市场表现却不尽如人意,上半年财报数据显示其研发投入、研发人员均出现大幅下滑,原因几何?让我们一探究竟。

营收增长可持续性存疑

截至10月25日,微芯生物股价收盘于23.95元,这一价格仅为其上市初期所创125元高价的约六分之一。面对这样的股价表现,不知公司如何回应5年前股民的期待。

回看2024年上半年财务报表,微芯生物实现营收3.02亿元,同比增长25.06%,但是归母净利润却直接亏损4100万元,同比下滑126.34%。财报解释称“上年同期末,微芯新域不再纳入公司合并报表范围,公司不再控制新域后的剩余股份按公允价值计算确认投资收益。”

根据微芯生物的2023年6月公告,由于微芯新域引入外部投资者安瑞投资,进而丧失了对微芯新域的控股权,微芯新域变为微芯生物参股子公司。然而,这一情况引发了新的疑问:微芯新域在微芯生物未来的业务布局中是否扮演着无足轻重的角色?

答案显然不是的。微芯新域起源于在2020年在成都成立的大分子创新药物研发中心,并且与微芯生物分工很明确——微芯生物专注于小分子创新药研发,微芯新域专注于大分子创新药研发。微芯新域主要布局IO+ADC(免疫治疗+抗体偶联细胞毒药物)领域,这也是时下热门的肿瘤治疗策略。然而,微芯生物如此轻易的放弃控股权,让人摸不清董事长鲁先平的战略方向。

伴随着微芯新域被剥离,微芯生物的研发状况也呈现出显著的下滑趋势。2024年上半年,微芯生物的研发投入占营业收入的比例从去年同期的102.48%下降到59.60%。研发投入费用也从去年同期近2.5亿,下滑至今年1.8亿,下滑近30%。研发人员的数字变化可能更让人担忧,微芯生物研发人员从340人下滑至295人。

与此同时,研发人员的平均薪酬从21.25万元下滑至19.38万元。历经这么多年发展,以研发战略驱动的微芯生物对研发人员的薪酬不升反降,这样的薪资待遇能否维持鲁先平所倡导的研发战略,令人不禁产生疑问:这一战略还能坚持多久?

2024半年报显示,微芯生物上半年营业收入同比增长25.06%,这主要由西达本胺和西格列他钠的销售推动。具体而言,西达本胺的收入同比增长仅为4.15%,低于去年的17.4%。西格列他钠虽然在2024年上半年收入同比增长632.48%,但由于基数较小,其对总收入的贡献度有限。总体来看,核心产品西达苯胺销售增速下滑,而西格列他钠的销售增长尚不足以支撑公司整体的营收增长。

值得注意的是,西达苯胺属于靶向HDAC的小分子口服肿瘤药,而西格列他钠属于治疗2型糖尿病的PPAR的全激动剂。一个属于肿瘤特药领域,一个属于代谢慢病领域;一个依靠自营团队推广销售,一个依靠代理商经销。这样两种完全不同销售逻辑的药物,同时作为科创企业的拳头产品去推广,会导致管理成本的大幅上升,从而对净利润的增长形成制约,2024年上半年公司净利润录得-4100.64万元,同比下滑126.34%。

两款“现金牛”产品未来前景堪忧

既然此次半年报财务数据难以服众,那微芯生物现金牛产品研发管线前景如何呢?

首先,公司的第一头“现金牛”西达本胺,目前其获批第一项适应症为“既往至少接受过一次全身化疗的复发或难治的外周T细胞淋巴瘤”。根据2022年肿瘤发病情况,淋巴瘤的发病率排名13位,为8.52万人。非霍奇金淋巴瘤占其中93%,而外周T细胞淋巴瘤仅占非霍奇金淋巴瘤21.4%,复发难治的比例就更低了,所以西达本胺在获批适应症上仍然是“罕见病”中的“罕见病”,市场天花板很低。

当然了,一个产品不能仅靠上市获批适应症生存,今年4月西达本胺获批联合R-CHOP(利妥昔单抗、环磷酰胺、阿霉素、长春新碱和强的松)用于治疗MYC和BCL2表达阳性的既往未经治疗的弥漫大B细胞淋巴瘤(DLBCL)患者。这就不得不提及目前弥漫大B细胞淋巴瘤拥挤的市场竞争了。首先就是以CD20单抗领衔的“R-CHOP”方案,这目前仍是弥漫大B细胞淋巴瘤治疗的金标准。而基于“R-CHOP”方案的改进方案,又有百济的泽布替尼,罗氏的格菲妥单抗和维泊妥珠单抗等也在致力于这个领域的推进。这样一来HDAC抑制剂想要成为弥漫大B细胞淋巴瘤治疗的标准药物也是难上加难。

西达本胺获批第二个适应症为“联合芳香化酶抑制剂用于治疗雌激素受体阳性、人表皮生长因子受体-2阴性、绝经后、经内分泌治疗复发或进展的局部晚期或转移性乳腺癌患者。”然而这个适应症获批的临床试验就有很大漏洞。它的三期临床试验采用的对照组是安慰剂对照组,这样的设计使得试验结果的有效性显得不够严谨和说服力不足。后续国家药监局推出的《以临床价值为导向的抗肿瘤药物临床研发指导原则》堵住了这个漏洞。而且早在16年上海药物所丁健教授和耿美玉教授发表在《癌症细胞》上的研究论文就已经揭示了就已经揭示了HDAC抑制剂对乳腺癌治疗不敏感的机制。

再来看第二头“现金牛”西格列他钠,获批适应症为:适用于配合饮食控制和运动,改善2型糖尿病患者的血糖控制。根据2023年财报,西格列他钠营业收入占总收入不足1/10,而且毛利率仅为15.44%。

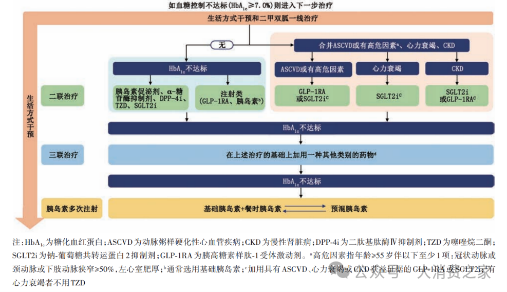

而且针对2型糖尿病这一病种,《中国2型糖尿病防治指南》给出的诊疗路径,各个不同机制中,从最早的二甲双胍到现在大火的GLP-1受体激动剂有几十种药物供患者和医生选择,西格列他钠能在医生心中排第几呢?这还有待于微芯生物和瀚辉制药的共同努力了。

研发管线大而无当

微芯生物目前未上市的已进入临床试验阶段的产品—西奥罗尼,其主要适应症又进入到了妇科肿瘤卵巢癌和非小细胞肺癌这两大领域。前文我们知道,西达本胺的主要适应症在血液肿瘤和乳腺癌,西奥罗尼的开发与前期成功的拳头产品在适应症上没有一点关系,无法形成协同效应,伴随着临床试验后续的推进,又是一笔不小的成本,而这个成本本可以在研发战略早期通过病种的专注节约下来。

不仅如此,微芯生物在管线中还有PD-L1小分子抑制剂,在PD-1/PD-L1类抑制剂已经上市近20款单抗类产品,产品最多的能覆盖十几个肿瘤瘤种,其竞争压力之大可想而知。而其他一些小分子也大都处于临床前或1期阶段,有些甚至处于早期发现阶段,其前景如同钟南山院士对板蓝根抗新冠病毒效果的初步评价,尚需更多验证。

公告中还提及了针对阿尔茨海默症的分子药物研发,据美国药品研究与制造商协会曾发布报告指出,在19980-2017年期间,全球已有146个阿尔茨海默病药物在临床试验阶段遭遇失败,仅有四种针对疾病症状的药物获批上市。这意味着阿尔茨海默病的新药临床成功率仅为2.7%。这不禁让人质疑,这些分子的研发是为了展示公司的研发实力,还是仅仅为了提振投资人信心?

根据微芯生物的官网,公司主要关注五大领域:肿瘤、代谢性疾病、自身免疫疾病、中枢神经性疾病和抗病毒。其研发费用每年仅为4亿左右,这五大领域每年各分8000万,而事实上仅仅一个分子的成功,每年投入的费用就要用亿来计算单位。所以,对于花钱如流水的原创性新药开发来说,那无疑是杯水车薪。此外,对于微芯生物来说,其研发战略似乎缺乏明确的焦点,更像是在追逐热门领域。

在公司盈利尚不稳定,且主要依赖单一产品支撑的情况下,这种广泛的研发策略不仅导致资源的巨大浪费,也让人对公司未来的发展充满担忧。对于创新型生物科技公司而言,临床数据和营业收入是决定其竞争力的关键因素。可惜微芯生物放弃了微芯新域的控股权,如果未来微芯新域发展方向不受微芯生物控制,而微芯生物目前仅仅依赖小分子产品开发,估计未来股价恐难乐观。

微芯生物成立20多年,如今在资本寒冬的情况下,如果没有强劲的临床数据和公司利润,A股投资者的信任将难以持久。想要让行业看到希望,微芯生物或许需要调整其研发策略,聚焦于某一领域做大做强,以等待下一个春天的到来。

标签: 澳门正版资料免费大全新闻凤凰艺术 澳门内部最精准免费资料 澳门最精准免费资料大全旅游团